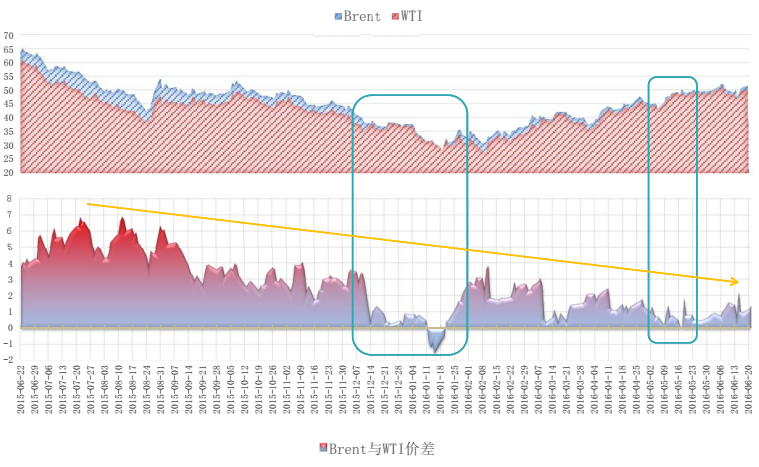

Brent与WTI套利基本逻辑

套利交易是期货市场中的一种极重要的交易模式,在国际市场中广泛被基金、机构、包括个人投资者使用。套利的实质就是是抓取期货市场上出现的不合理的价格,并且预测这个不合理的价格会很快被修复,在修复的这个过程中,套利就产生了利润。

选择理由:同为国际基准油走势高度相近,基本面影响因素近似,受产地不同价差有变化,交易时间相同

Brent与WTI套利可行性

Brent与WTI套利交易策略制定

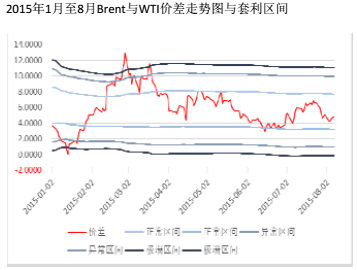

程序设计者会用数理统计的方法,把美油和布油的价差的波动区间计算出来,给出一个置信区间,比如99%。 即在99%的时候,美油和布油的价差波动是在某个区间之内,那么就认为这个区间就是这个价差的上下波动区间。

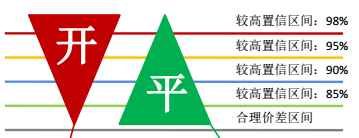

1,通过此前确定的价差区间,分别确定为98%,95%,90%,85%的置信区间为价差区间。这样不仅可以规避较大价差出现次数较少而导致交易次数的减少,也可以减少小范围价差波动时带来误操作。

2,可信度的升高时开仓,可信度降低时平仓。随着可信度的升高,价差回归的可能性越来越大,因此开仓比例越来越大。平仓时与开仓相反,为保证利润最大化和风险控制,平仓仓位随着可信度的降低而增加。

3,正金字塔加仓,倒金字塔平仓。因为准确率高的套利机会较少,且条件苛刻;交易机会较多的机会准确率又较低。

Brent与WTI套利交易策略回测

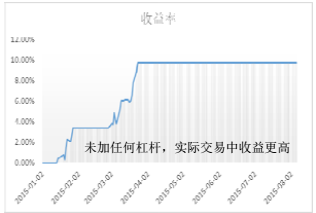

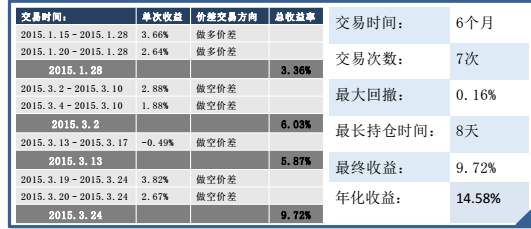

回测结果:操作上选择异常区间为95%的可信区间,开仓比例为总仓位的2成;极端区间为98%可信区间,开仓比例为总仓位的4成。平仓区域为正常区间90%可信区间。止损区间与开仓区间相同,若出现判断错误,则按照原开仓区间止损。

回测统计:

|

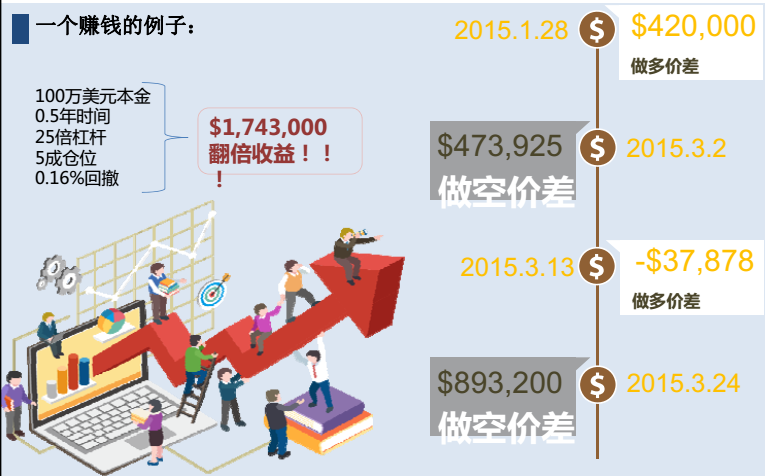

赚钱实例:

|

|

Brent与WTI套利交易风险提示

1. 模型风险:对于统计套利最大的风险源自模型;只有一个经过验证的成熟的模型才能真正的体现出价差的波动;任何模型上的错误都可能造成套利的失败

2. 价差结构:价差出现的依据也是套利的重要影响因素;当基本面出现变化时,相对强弱关系会重新形成,而且这种转变是短时间内不可你转的;一旦这种情况出现也就意味着前期的模型完全失效。

3. 政策风险:美国原油出口禁令;在美取消原油出口禁令后,Brent与WTI价差可能会翻转;待价差关系平稳合理后,需重新制定交易策略

Brent与WTI事件驱动型对冲套利

原油-L套利基本逻辑

1. 作为聚乙烯的原材料,原油价格对聚乙烯价格有着较大的影响。二者存在较强的相关性。

2. 原油与聚乙烯之间的对冲操作,在一定程度上是对聚乙烯生产利润的操作。如果看多聚乙烯生产利润,则可以买聚乙烯抛原油。如果看空聚乙烯生产利润,则可以买原油抛聚乙烯。

3. 聚乙烯与原油的对冲组合相当于把原油的影响从聚乙烯价格中剔除。由于原油价格受宏观因素的影响较大,宏观因素对聚乙烯的影响也在一定程度上被消弱。对冲组合将更大程度上反映聚乙烯供需面的情况。如果看好聚乙烯供需状况,则可以买聚乙烯抛原油,反之,则可以买原油抛聚乙烯。

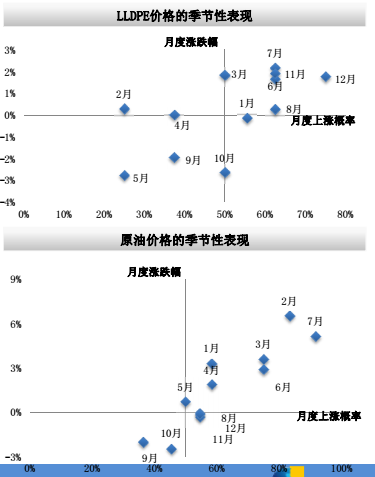

4. 原油和聚乙烯的季节性也存在一定的差异。可以根据季节性方面的强弱不同,设计相关的对冲策略。

基于基本面强弱关系的对冲策略

1. 2014年年中基本面差异:

原油:库存水平上升;石油产量增加;需求增速放缓。

聚乙烯:农膜需求旺季;装置检修;石化企业挺价。

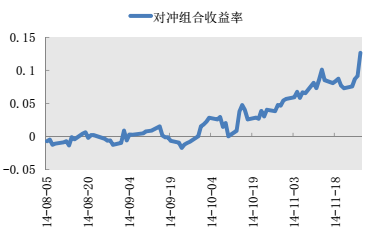

2. 案例:经过基本面分析后,投资者老王计划进行买LLDPE抛原油的期货对冲操作。2014年8月,老王择机开仓,买L1601合约卖布伦特原油期货主力合约,按等资金比例建仓,总资金500万元。2014年11月,考虑到L1601主力合约移仓以及冬季用油预期回升,择机平仓。

3. 操作效果:持仓时间4个月,最大回撤为1.73%,期末收益率为12.67%,年化收益率约38%。

|

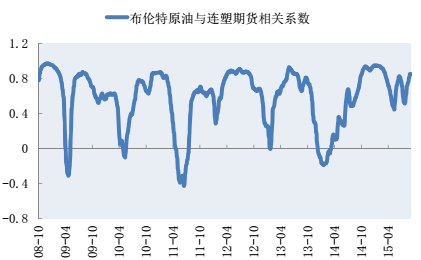

基于相关性修正的对冲策略

策略原理:原油与聚乙烯存在较强的相关性。相关性失衡后会出现修正。2011年第2季度,二者的相关系数不断下降,6月份降至-0.4左右。考虑到聚乙烯需求逐渐回升,国际油价与聚乙烯之间相关性修复的动力增加。

|

案例:2011年6月,买L1109合约卖布伦特原油期货,按等资金比例对冲。2011年8月,相关系数回升到0.6以上,平仓。

操作效果:持仓期间最高收益率为7.51%,期末收益率为5.16%,年化收益率约30.96%。

|

基于季节性强弱关系的对冲套利

策略原理:原油与聚乙烯的季节性有一定重叠,不过也有较大差异的时期。 统计发现,2月份油价表现偏强,聚乙烯价格表现偏弱。 一般来看,2月份,原油消费尚处于冬季用油旺季,而聚乙烯相对处于淡季,且2月份一般在中国春节期间,聚乙烯下游工厂开工偏低,需求较弱。 选择在2月份进行买原油抛聚乙烯的对冲操作。

案例:2014年初向投资者推荐该策略,投资者老张很有眼光,决定投资该策略。建仓:2014年2月初,买布伦特原油期货抛L1505期货,按等资金比例对冲。平仓:2014年2月底,平仓。

操作效果:收益率在持仓期间持续为正,月内最高达到3.6%,最低为1.23%,期末为1.89%。持仓时间为16个交易日。 年化收益率约为32.68%。

English

English